浙江新昌:商业贷款购买新建商品住房可补贴首年利息的15%

2023-12-02

更新时间:2023-11-06 08:21:07作者:橙橘网

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

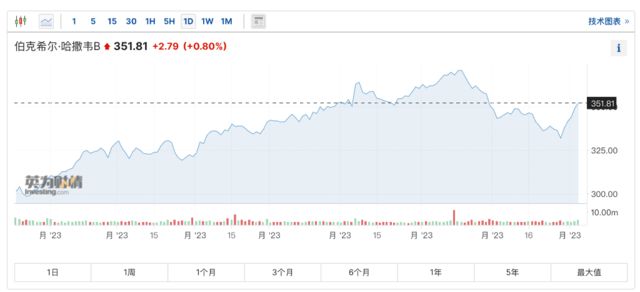

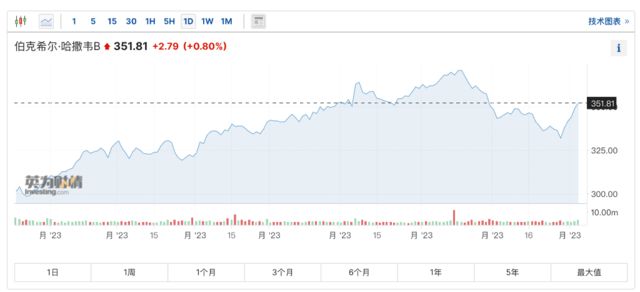

由于认为投资机会“缺少吸引力”,巴菲特旗下伯克希尔·哈撒韦上季度现金储备激增至创记录。

上周六,伯克希尔·哈撒韦发布的财报显示,该公司在三季度抛售了价值超过50亿美元的股票,这令伯克希尔·哈撒韦的现金、现金等价物和短期美国证券总计达到了1572.4亿美元,创下历史新高。

尽管伯克希尔近年来加大了收购力度,但该公司仍然难以找到许多“具有吸引力”的大额交易,这使得该公司的现金储备超出了可以迅速部署的范围。

财报披露,伯克希尔保险投资的利息收入在这三个月内增加到17亿美元,使得过去12个月的总利息达到了51亿美元。这超过了伯克希尔在过去三年内现金储备上获得的总利息。伯克希尔保险部门本季度也扭亏为盈,实现利润24.2亿美元。

分析师认为,在利率具有吸引力的情况下,巴菲特持有现金的决定并不奇怪。

Edward Jones分析师Jim Shanahan表示:

这里的利率是有吸引力的,似乎创造了一个障碍,或不鼓励把现金投放到投资中,如果你能以4%的风险免费赚钱的话。我想现金余额可能会继续上升。 现金部署肯定正在放缓。最终,伯克希尔将开始感受到一些将现金投入使用的压力。

此外,伯克希尔在该季度回购了价值11亿美元的伯克希尔股票,虽然较上一季度的14亿美元有所下降,但文件显示,股票回购在8月和9月加速。今年前九个月,伯克希尔共回购约70亿美元股票。

“交易荒”并没有浇灭投资者对伯克希尔的热情。由于投资者寻求其多元化业务以对冲经济状况恶化,其B类股在9月份创下历史新高,尽管该股回吐了部分涨幅,但该股全年仍上涨近14%。

值得注意的是,高息环境虽然令伯克希尔保险投资等储蓄收益水涨船高,但股票和固定资产投资遭受减值损失。

今年三季度,由于市场开始逐渐接受美联储将保持长期高息,美股市场整体下滑,伯克希尔的股票投资组合价值从上一季度的3530亿美元下降至3190亿美元。

其中,苹果股价下跌了12%,这意味着伯克希尔持有的股份价值下降了200多亿美元。

虽然投资者要再等待两周才能看到巴菲特如何调整伯克希尔的投资组合。但周六的业绩报告显示,该公司在雪佛龙上月以全部股票交易的方式斥资530亿美元收购了赫斯之前,出售了超过1200万股雪佛龙股份。

包括投资和衍生品损失在内,伯克希尔本季度亏损近128亿美元,高于去年同期的28亿美元,主要是由于其股票投资组合的损失。不过巴菲特一直将净收益数字视为毫无意义,他表示这些数字可能“极易误导那些对会计规则知之甚少或毫无了解的投资者”。

与此同时,较高的利率给伯克希尔的一些工业企业带来了麻烦。由于抵押贷款利率上升,建筑产品业务的收入下降了11%。

伯克希尔在一份详细介绍业绩的报告中表示:

过去一年美国住房抵押贷款利率大幅上涨的影响减缓了我们的住宅建筑业务和其他建筑产品业务的需求。 我们仍然预计,到2024年,我们的某些业务将面临需求疲软以及收入和利润下降的情况。

(作者:周晓雯,华尔街见闻)