11月宿州土市有序供应:按需释放 科学供地

2023-12-06

更新时间:2023-12-06 21:01:20作者:橙橘网

12月6日,沪指在经历前一日的大跌后,窄幅震荡收跌0.11%,而深证成指和创业板指则反弹收红。以上证50和沪深300为代表的大盘宽指盘中再度触及2021年2月调整以来的新低。

实际上,近期市场以小微盘股走强为主,大盘权重股的表现一直较为低迷。

Wind数据显示,10月24日市场反弹至今(12月6日收盘),即使中间历经回调,代表微盘股的北证50仍累计收涨5.55%,以小盘股的中证2000指数小幅收跌1.89%,而大盘指数上证50和沪深300指数则在一众宽基指数中领跌,分别跌5.04%和4.55%。

对此,有机构表示,边际资金性质决定短期市场风格,本轮反弹行情中,机构定价权减弱使得蓝筹风格弹性不足。11月以来,融资资金成为A股主要增量资金,助力小市值风格走强。

基金方面,受权重股拖累影响,跟踪相关大盘指数的上证50和沪深300ETF等表现也不佳,不过,却有资金在基金下跌过程中不断“加仓”。其中11月初至今(12月5日收盘)有超133亿净流入上证50ETF,在全市场股票型ETF中遥遥领先,其次便是沪深300ETF易方达,累计吸金超38亿元。

在市场下跌之际,普通投资者能否“抄作业”逢低布局大盘宽基金类ETF呢?市场风格在年前又能否顺利切换?本篇硬核选基,一起来看!

11月以来资金净流入上证50ETF超百亿

11月以来A股市场在震荡中下行,上证指数再度跌破3000点,不过资金却借道ETF加仓不断。Wind数据显示,11月初至12月5日收盘,全市场744只股票型ETF的份额总共增长255.31亿份,区间资金净流入超115亿元。

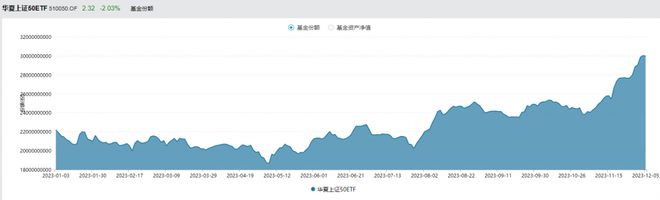

而在一众股票型ETF中,上证50ETF以133.35亿元的资金净流入排名第一,力压最近大热的科创100系列ETF。从份额变化来看,11月初至今该基金份额增长了25.64%,且在12月4日创历史新高,达到300.34亿份。

(数据:Wind)

资金借道抄底A股,为何会青睐以大盘蓝筹股为代表的上证50ETF呢?

上证50指数,顾名思义,是由沪市A股中规模大、流动性好的最具代表性的50只股票组成,综合反映的是上海证券市场最具影响力的一批龙头企业的整体表现。这也意味着成分股的大盘属性突出。Wind数据显示,截至12月5日,上证50指数成分股的平均市值达到3392.99亿元,其中市值在1000亿元以上的权重占比将近80%。

行业分布上,该指数主要聚焦在食品银行和金融(银行和非银)等传统行业,截至12月5日收盘,以上2大行业权重占比合计达49.2%,不过相比去年的52.1%已经稍有下降。

十大权重股多为传统蓝筹股代表。其中贵州茅台作为第一大重仓股,权重占比达18%,其次是中国平安、招商银行等金融股,权重占比分别达7.07%和5.7%,恒瑞医药、兴业银行和中信证券等也均为十大重仓股。

不过,若是从股价表现上看,11月份以来(截至12月6日)上证50的十大重仓股除了贵州茅台小幅收涨1.1%以外,其余悉数下跌,中国平安累计大跌13%,药明康德跌12%,招商银行也跌近10%。

11月24日,上海证券交易所与中证指数有限公司发布公告,决定对上证50、上证180、上证380、科创50等指数的样本进行调整。其中,上证50指数更换5只样本,新调入了中国电信、中国联通、特变电工、金山办公、中国中铁5家公司。此次样本调整后,上证50、上证180等指数中,国家重点支持的制造业和通信行业样本增多,指数科创属性进一步增强。

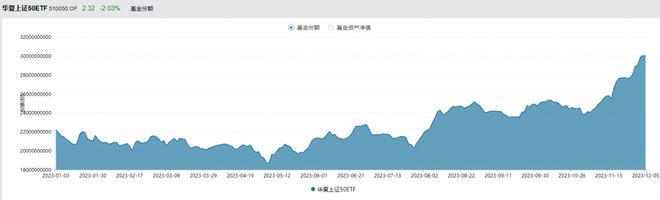

值得一提的是,上证50指数在经历了2021年以来的一路回调后,当前估值水平已处于低位。截至12月6日收盘,上证50PE为9.36倍,处于近3年的6.58%分位,上市以来的17.28%分位点。

(图源:Wind)

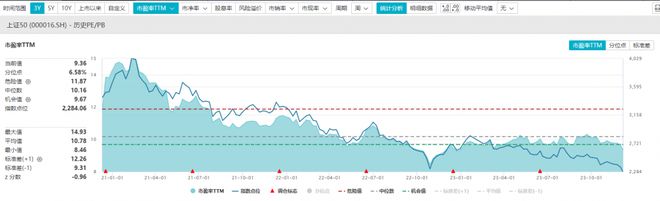

那么,当前市场上跟踪上证50的指数基金有哪些呢?据统计,目前全市场与该指数挂钩的场内ETF产品共有8只,最早成立的一只是华夏上证50ETF,成立于2004年12月,基金头部效应明显,当前规模已近700亿元,也是近期资金流入最多的一只产品。

规模次之的便是易方达上证50ETF,基金最新规模为26.35亿元,成立时间是2019年9月。剩余6只ETF的规模均在6亿元以下。

(图源:Wind)

此外,除了上证50ETF,资金近期“加仓”第二也属于大盘宽基类ETF,即沪深300ETF易方达,该基金11月以来获得资金净流入38.28亿元,同期沪深300ETF、沪深300ETF华夏等产品也分别获加仓超25亿元和18亿元。

年底大盘有望领跑?

资金借道大盘宽基类ETF进行抄底,是否意味着市场风格有望迎来切换,大市值风格将会占优呢?

招商证券曾在研报中指出,当市场极端上涨时,大市值风格的ETF能够带来更高的收益弹性,例如超大盘ETF和大盘ETF。而当市场极端下跌时,小盘股ETF更容易出现大幅下跌,且极端下跌时下跌幅度大于极端上涨时上涨幅度。

那么后续市场走势如何呢?国融证券分析师安青梁指出,总的来说,国内经济复苏的趋势不变,海外加息接近尾声。市场在完成阶段性的修复后,仍需更多经济改善的积极信号出现。中期跨年行情下重点关注年底的政策力度,若政策力度超预期,顺周期大盘股板块有望带领A股重回升势。若政策力度一般,那么小微盘股行情或仍有一定持续性。

不过,也有机构看好年底行情中大盘股有望领跑。财政证券认为,政策落地到经济回升期,大盘价值阶段有望领跑,2022年11-12月上证50超额9%。年底风格胜率比较明显,12月大盘胜率高达71%,“美债下行+国债下行”框架下反弹市顺着“小大小”交易,10年国债若再上行,12月风格将行至大盘。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)