2023年IPO市场盘点:募资额骤降40%

2023-12-21

更新时间:2023-12-21 11:39:44作者:橙橘网

21世纪经济报道记者李域 实习生黄易鼎 深圳报道

2023年即将收官。

回顾这一年,A股市场走势一波三折,内外因素交织,沪指在3000点上下胶着。昔日高光的量化私募在经历了2021年的爆发式增长后,依旧在稳步前进,但却多次站上舆论的风口浪尖。

特别是在市场持续震荡的情况下,越来越多的声音将矛头指向了量化投资,不少知名学者、投资人下场公开反对量化,并建议严控量化基金及自动赎回型期权产品规模。

针对量化交易引发的问题,证监会顺应市场呼声,深化关键领域制度创新,指导证券交易所出台了加强程序化交易监管系列举措,明确了股票市场程序化交易报告的具体安排,包括报告的主体、方式和内容等,并对高频交易作出额外报告要求。

在监管不断加强的环境下,量化私募业绩上依旧扛起大旗。

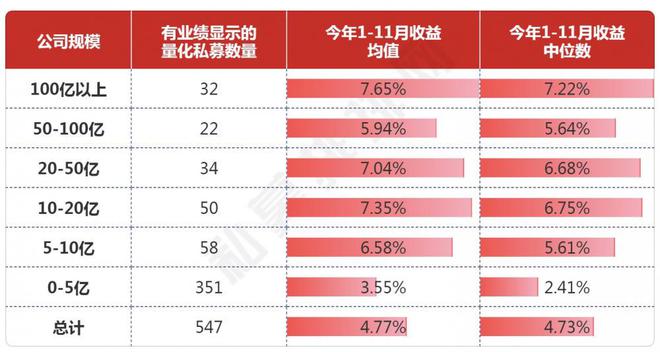

根据私募排排网数据,截至2023年11月底,有今年1-11月份业绩显示的量化私募有547家,其中百亿量化私募有32家;5亿以下规模私募有351家,占比超6成。业绩表现上来看,今年1-11月量化私募平均收益为4.77%,高于主观私募-1.81%的平均收益。

“近3年,对比主观权益基金,量化产品优势较为明显。”海通证券金融工程首席分析师冯佳睿和分析师郑玲玲认为,量化产品的业绩正面临考验,在中小盘行情和市场回调的环境中,量化基金展现出了独有的业绩优势。但与历史水平相比,指数增强基金、量化对冲基和CTA都面临着业绩下滑的考验,因此需要寻求突破,高频数据、人工智能、另类数据、基本面量化已成为行业寻找突破的重点研究方向。此外,“拼”算力也是私募量化寻求突破的重要途径之一。

图片来源:私募排排网

量化私募3.0时期

量化私募进入了3.0时期。

经过几年狂飙突进之后,目前量化私募的发展速度有所放缓,根据券商相关数据,截止2022年底,量化私募管理人整体资产规模已经达到约为1.5万亿元,占证券市场交易量大约为五分之一。也有量化人士告诉21世纪经济报道,量化私募的整体规模预估在1-1.5万亿之间。

冯佳睿和郑玲玲认为,2021年量化私募规模突破万亿,不过跟美国相比,国内的量化私募依然有较大的发展空间。当前量化私募的发展主要呈现两个特征:格局明晰,但依然有黑马持续涌现;竞争更加激烈,新技术不断得到应用。

黑翼资产创始人兼CIO邹倚天表示,量化行业的爆发增长期是在2018年到2021年,现阶段已经进入了稳步增长期,因为以整个量化AUM的增长来看,大概从千亿增长到了现在的1.5万亿元。

在邹倚天看来,量化发展的这10年以来,国内量化也越来越卷,相比10年前的国内量化市场,大概20个Barra因子,一年能带来30%的超额,可以说是量化的田园时代。而现在国内量化市场拼算力、拼人才还会拼各种各样的数据源。

但另一方面,这种卷也带来了诸多好处,首先是投资人能够有更好的收益、更好的超额。其次是国内的量化市场会更加成熟化、更加规范化。以往靠赌风格因子获取收益的做法转变为了往经济化发展,包括今年出台的新的监管制度等,都使整个量化行业越来越正规。这也让量化领域得到了非常好的表现,例如AI技术的发展、数据的丰富、算力的提升和新的深度学习模型运用等。

与此同时,量化也为市场带来了更好的定价效率,减少了买卖的价差,使买卖更加平滑,买卖费用下降。随着量化技术的发展,也会给资本市场带来更多的便利。

21世纪经济报道记者了解到,十几年前,量化私募的1.0时期,开始在国内的崭露头角,量化策略以中低频的交易为主,依赖套利、对冲、多因子等策略获利,目前,国内最为活跃的量化私募管理人大部分都是这个阶段诞生的,且创始人大部分具有海外背景。

2015年后,量化私募2.0时期开始,随后中证500指数期货上市,可融券的股票数量大增,量化策略逐步进入精细化和高频时代,这一阶段成立了幻方、衍复、致诚卓远、启林等代表性量化私募,“本土派”开始崛起。

2021年以后,量化私募进入了2021年3.0时期,不少业内人士认为,国内的量化私募依然有较大的发展空间。

量化交易监管再加强

在量化投资受到资金追捧、管理规模快速增长之时,其交易模式、交易频率乃至于成交量占比等信息都备受关注,特别是当行情表现不佳或走势“异常”时,市场又再次掀起了对量化投资的争论。

业内人士介绍,量化投资是一种以数据模型为核心,以程序化交易为手段,以追求绝对收益为目标的投资方法。广义而言,程序化交易就是量化投资;但从狭义上讲,程序化交易是一种交易手段。

近年来,A股市场程序化交易规模持续上升,逐步成为国内证券市场投资者重要交易方式之一。在2022年备受考验的市场行情下,量化私募保持了相对稳定的规模,同时提升了其在证券私募中的份额占比。

值得注意的是,在特定市场环境下存在加大市场波动的风险,有必要因势利导促进其规范发展。

9月1日,证监会指导上海、深圳、北京证券交易所制定发布了《关于股票程序化交易报告工作有关事项的通知》《关于加强程序化交易管理有关事项的通知》。

此前,证监会推动程序化交易纳入《证券法》规制范围并持续完善相关监管安排,先后指导上海、深圳证券交易所在可转债市场建立了程序化交易报告有关机制,推动证券、基金业协会建立了重点机构数据报送、统计监测机制,健全了量化私募产品备案制度。

而此次出台的《报告通知》主要明确了股票市场程序化交易报告的具体安排,包括报告的主体、方式和内容等,并对高频交易作出额外报告要求。据测算,全市场需要报告的存量账户数量占比很低,且其中大部分为机构投资者,各方有比较充分的准备时间,不会对投资者尤其是广大中小投资者的正常交易造成影响。

“程序化交易在合理监管下,合法了。”多位量化人士认为,《报告通知》可操作性较强,实践中不存在障碍。

据悉,下一步,证监会将指导证券交易所抓好程序化交易报告制度的落地实施,持续抓好相关监管安排等基础性制度建设,丰富完善程序化交易制度规则体系,完善证监会与各证券交易所、行业协会的监管协作安排,进一步压实证券交易所的一线监管职责以及证券公司的客户管理职责,强化对高频交易的差异化监管安排。

未来前景:充满希望

2023年,业绩上量化私募扛起了大旗。

根据私募排排网数据,截至2023年11月底,有今年1-11月份业绩显示的量化私募有547家,其中百亿量化私募有32家;5亿以下规模私募有351家,占比超6成。业绩表现上来看,今年1-11月量化私募平均收益为4.77%,高于主观私募-1.81%的平均收益。

“量化交易在发现市场非有效定价和捕获超额收益方面具有一定的优势。”世纪前沿相关人士表示,当前市场风格快速切换和极端资金流动的背景下,也给量化交易带来了挑战,增加了交易的不确定性和风险。

因此,量化交易的成功不仅取决于市场规模、量价配比等因素,还与交易者的能力和策略选择密切相关。量化基金管理人需要具备深厚的市场知识、敏锐的市场洞察力和分析能力,能够紧密跟踪市场动态,灵活调整策略,并选择合适的指标进行刻画和评估,以便在复杂的市场环境中发现真正的盈利机会。此外,风险控制也是至关重要的环节,需要警惕系统性风险,尽量避免极端波动带来的损失。

邹倚天介绍,在业务布局上,黑翼资产一直避免短期择时,2023年一直是重点发行中证1000指增和空气指增等量化多头产品,希望最大程度发挥阿尔法获取能力,为投资人创造可持续的超额收益。同时,还在进一步完善市场服务体系,希望为客户提供专业精准的市场服务。

对于量化投资的超额收益呈现下降趋势,世纪前沿相关人士认为,为了保持市场中的相对优势,量化管理人的核心竞争力在于持续研发能力。公司发展的各个环节的软硬件实力都变得至关重要。

主要有三个方面:一是深度挖掘每个方向,数据和系统方面的细节将决定策略的表现,如信号的构建逻辑、数据的质量、回测系统的鲁棒性与合理性等。二是具备足够多样性的收益来源,在组合层面充分考虑因子周期性回撤的应对。规模的增长会不可避免地带来信号的周期性波动,因此对组合管理和风控提出了更高要求。三是降低交易执行成本,随着高频交易的竞争变得更加激烈,以及整体交易规模的增加,可能会对交易带来市场冲击,因此对组合进行优化和管理也更加重要。

当前,量化行业在A股市场的成交占比约为20%,相较于美国市场的50%以上还有一定差距,同时从收益来源挖掘的角度,量化行业仍有众多值得探索和挖掘的领域。上述世纪前沿人士认为,在未来的发展过程中量化行业会持续保持发展势头。