厦门六批次土拍:7宗岛外商住用地均底价成交,收金近125亿元

2023-12-22

更新时间:2023-12-22 19:21:50作者:橙橘网

在政策的鼓励下,券商行业并购重组再度出现了迭起之势。近日,浙商证券出手收购国都证券部分股份,平安证券与方正证券或将合并也传闻四起,市场保持密切关注。

南都湾财社记者采访中,市场观察人士称,未来证券业加大并购整合,不仅有利于提升券商的盈利能力,而且促进金融供给侧改革,推动行业的健康发展。不过,并购重组面临各个层面的整合及价格竞争等现实挑战,短期内并购重组的案例或许不会太多。

并购传闻四起

近日,平安证券与方正证券或将合并的传闻颇盛。市场对于这两家券商合并的猜测,主要缘于中国平安成为方正证券的实控人后,需要解决两家券商同业竞争的问题。

2022年12月19日,证监会下发核准批复,同意中国平安成为方正证券、方正证券承销保荐有限责任公司、方正富邦基金管理有限公司(下称“方正富邦基金”)的实际控制人。

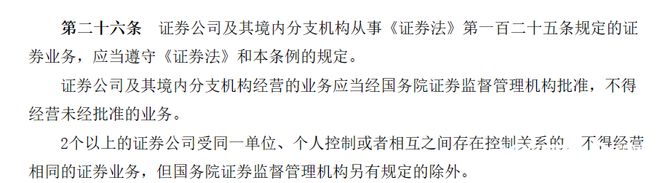

而根据《证券公司监督管理条例》中的相关规定,2个以上的证券公司受同一单位、个人控制或者相互之间存在控制关系的,不得经营相同的证券业务,但国务院证券监督管理机构另有规定的除外。

上述批复中,证监会要求方正证券应当督促实际控制人中国平安切实履行责任,就解决同时控制方正证券与平安证券、方正富邦基金与平安基金等问题在一年内制定并上报方案,明确时间表和路线图,并在5年内完成规范整改。

这意味着,2023年12月19日,是中国平安提交并上报同时控制方正证券、平安证券解决方案的最后期限。

12月19日,针对上述传闻,中国平安回应称,公司将从股东价值最大化出发,按照有关监管部门的规定和指引,稳步推进相关问题的解决。

方正证券此前也针对同业竞争有过表态。其在2023年半年报中表示,平安证券与方正证券主营业务相似,故在本次重整投资完成后,平安证券与方正证券存在同业竞争关系。平安信托有限责任公司作为平安证券的直接控股股东,已出具承诺函,承诺将保障方正证券全体股东利益,通过合法合规的方式解决平安证券与方正证券的同业竞争问题。

除了上述合并猜测之外,已有券商公开表达收购意向。12月8日,浙商证券公告称,拟受让重庆国际信托等5家企业持有国都证券合计约19%的股份。

不过,公告也强调,本次签订的协议仅为各方达成的初步意向协议,相关事项尚处于初步筹划阶段,交易方案仍需进一步论证和协商。

促进金融供给侧改革

上述事件备受关注的一个背景是,今年10月底,中央金融工作会议提出“加快建设金融强国”“培育一流投资银行和投资机构”。随后,证监会也发声,将“支持头部证券公司通过业务创新、集团化经营,并购重组等方式做优做强,打造一流投资银行”。

在证券行业培育龙头的政策鼓励下,市场预计行业并购重组将持续推进。

当然,业务互补、整合效益是并购重组一个重要的考量。以上述浙商证券与国都证券的交易为例,华西证券称,浙商证券参与的目的即成为国都证券大股东。在营业网点方面,浙商证券重点分布在浙江、上海、江苏等地,国都证券在河南、河北、山东、四川的分支机构形成优势区域上的补充。浙商和国都在业务指标上的排名,分别是20-25名和50-60名;浙商证券的营收结构更均衡,国都证券更倚重自营投资。

中国(深圳)综合开发研究院金融发展与国资国企研究所副所长、注册国际投资分析师余洋对湾财社记者表示,券商并购重组是金融供给侧改革的重要组成部分。目前,资本市场供给量太大,并购重组可以有效减少同质化竞争,促进行业的健康发展,并打造航母级券商。

国信证券非银行业首席分析师孔祥认为,证券行业2016以来ROE中枢徘徊在8%以内,存量牌照多、业务同质性强是行业盈利中枢低的重要原因。“未来证券行业加大并购整合,一方面有利于提升盈利能力,尤其是推动行业业务分层,另一方面更好发挥支持实体经济功能,符合培育一流投资银行和投资机构政策导向。从‘系统内整合’到‘逐步市场化’,我国券商发展历程发点体现在化解机构风险、扩大网点版图、提升资本实力等方面,关注后续同一控制人下牌照整合带来的投资机会。”

这类券商并购预期高

那么,券商并购重组面临哪些挑战?哪些券商有望迎来并购机会?

余洋认为,券商的并购重组可能会面临较多挑战,包括业务整合、人员整合、文化整合,“比如说如何确保在业务不流失的情况下进行业务整合,尤其是对于两家规模相当的券商而言。实力悬殊较大的两家券商或是一家经营正常,另一家经营存在困难,这种情形下,并购重组的可能性要大一些。实力较强的券商可以通过并购重组做优做强、打造一流投行,中小券商可以通过并购重组更好地实现特色化、差异化发展。”

2019年11月,证监会首提鼓励同业并购打造航母级券商,近几年行业并购案例偶发,同业并购面临股东方意愿、整合难度和价格竞争等现实挑战,开源证券认为,在市场持续低迷、资本集约化引导下,行业马太效应加快,自发整合或有所提速。“两类机会或成为行业主线:一类是低估值头部券商,受益于扶优限劣政策和去产能中的集中度提升,另一类是并购主题标的,部分民营背景、股权分散的中小券商或受到市场关注。”

“预计证券公司中,其股东为国资背景且主业非金融的,有可能在国资委‘聚焦主业’的要求下,成为被股东出让的标的,也即被同业并购的标的。”华西证券亦称。

那么,券商并购重组大幕开启了吗?有观点称,更多券商之间的并购重组或许正在路上。

也有人持谨慎态度。“短期内,券商并购重组的案例不会很多,因为操作起来难度大,除非各种业务能够模块化,可以拿出来单独进行估值,进而售出。比如说,过去营业部因为业务单一,且独立核算,能够单独卖掉,但现在营业部业务类型多样化,且与总部绑定在一起,不好估值。”余洋说。

采写:南都湾财社 记者王玉凤