厦门同安区元旦交通出行指南()

2023-12-28

更新时间:2023-12-28 15:31:24作者:橙橘网

年底了,看到《证券时报》居然还在给A股洗地,可真的是有脸啊!

这种无知的作者,都能当证券时报的评论员,而且还能堂而皇之发表在全国性的、几乎每个投资者都知道的《证券时报》上面,更显得荒唐。

1)从1990年的100点来算,上证指数当时只有8只股票,这8只股票,到现在基本上都跌没了,而股票指数的上涨,纯粹依赖于扩容,从8只飙升到了现在的2296只,这种上证指数的上涨,根本不是股票在上涨,而是上市公司数量和市值规模的上涨,不是股民在赚钱,而是上市公司在吸血!

2)因为早期股票少,所以暴涨暴跌,1990年12月是100点,到了1992年5月,还不到一年半,就已经涨到了1235点(扩容和暴涨双重加持),暴涨1135%,如果这算涨幅,那是不是可以说,A股整体有过一年涨10倍的经历?

3)哪怕算上这个一年半涨11倍的经历,当年的中国有几个人炒股?能超过10万人么?谁赚到了这样10倍的收益?12亿人只有几万人得到了这种收益,有什么意义?

还有,文章里面,拿上证综指,对比道琼斯30指数、标普500指数和纳斯达克100指数,这更是驴头不对马嘴。

人家是包含了30只、500只和100只股票的固定体积容器,你这却拿着一个塑料袋,不断扩容注水,从8升一直注水到2.3立方米,然后还跟人家算容器总重量增长有多快?

真正想要具有可比性,应该是上证50对比道琼斯30,沪深300对比标普500,创业板100对比纳指100,中证1000对比罗素2000。

可是,这些有代表性的中国股市指数统计,都要等到2002年以后——因为,直到2001年我们A股的上市公司股票总数量才超过1000只,至于中证1000这种小盘股指数,只能到2004年以后,才有意义的数据。

换句话说,只有2002年之后,这些股票指数,才有那么一点点的可对比性,真正具有较好的可对比性,其实应该等到2010年之后——因为,2010年中国成为全球第二大经济体,在上海证券交易所、深圳证券交易所上市股票总数量超过了2000家,创业板也开通了……

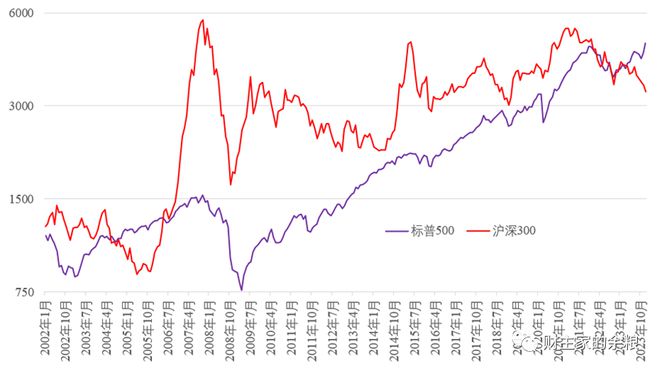

不说那么多了,先看一下,不考虑分红的情况下,2002年迄今A股与美股真正的复合年化增长率(CAGR)到底差别有多大?

从2002年1月到2023年12月,沪深300指数和标普500指数收盘价分别是:

1222到3336,A股CAGR为4.67%;

1140到4783,美股CAGR为6.73%。

从2009年12月到2023年12月,沪深300指数和标普500指数收盘价分别是

3576到3336,A股CAGR为-0.49%;

1124到4783,美股CAGR为10.99%。

从2010年12月到2023年12月,创业板100指数和纳指100指数收盘价分别是

1138到1810,A股CAGR为3.64%;

2218到16914,美股CAGR为16.91%。

从2010年12月到2023年12月,中证1000指数和罗素2000指数收盘价分别是

5156到5696,A股CAGR为0.77%;

784到2062,美股CAGR为7.72%。

以上有关CAGR的计算,美股按照美元计算,A股按照人民币计算,没有计算分红。

随便看一下对比数据就知道,证券时报的评论员,可真是有脸来对比美股和A股啊!

要知道,我还没有考虑分红的事儿,如果将分红进一步计算进来,A股还要差得更多!

直接对比美股,就已经够让人生气的了,如果对比本国货币的发行速度,更能看出来A股的混蛋之处。

1973年布雷顿森林体系彻底崩溃,人类集体进入信用货币时代,货币增发进入快车道。

可以100%肯定的说,过去超过半个世纪的时间里,不管美国还是其他任何国家,资产价格的上涨,相当程度上都是依赖于广义货币发行量飞速增长而实现,并非是真的价值增长。

例如,过去的50年时间里,美国的标普500指数名义价格从95点增长到如今的4780点,算下来CAGR是8.16%,而美国的广义货币M2发行量,则是从8500亿美元,增长到目前的20.8万亿美元,CAGR是6.61%。

也就是说,即便不考虑分红,美股在过去50年的名义价格增长率,也轻松超过了美元广义货币M2的增长率。

再来看我们的A股。

过去的22年时间里,沪深300指数的名义价格从1220点增长到如今的3330点,算下来其CAGR是4.67%,本来就已经足够低了。

可是,如果与同一时期的广义货币M2增速相比,这个增长率,简直就是十足的无耻了。

因为,就从2001年12月到现在,我们的广义货币M2,从15万亿元起步,现在已经有291万亿元,增长接近20倍。

算下来,仅广义货币M2的CARG就高达14.3%,可见沪深300的CAGR,差不多就相当于广义货币M2增速的零头……

作为中国最有代表性的大型企业股票指数,理论上说,沪深300指数成分股企业,在市场上获得的基本都是垄断利润,结果还跑不赢货币发行增速,你们的钱都赚到哪里去了?

另外,我还特意统计了2009年迄今沪深300的每股盈利(EPS)增长率,数据是5.14%。

过去22年,大多数时间中国中长期贷款利率基本都在5%以上,而沪深300指数,作为中国股市的顶梁柱(市值占比超过50%),其中长期的CAGR和EPS增长率,居然还不如中长期贷款利率……

如果把沪深300指数整体视作一家公司,也就是说,从长期来看,该公司盈利增长率,还赶不上贷款的利率——真正的市场经济中,这样的公司,早就应该破产倒闭关门大吉了。

请问,这家公司的存在,有什么意义呢?

专门为了融资,为了找股民吸血,为了找银行贷款,为了背负天量的债务还不上么?

大家都知道,中国非金融企业整体债务/GDP的比率,几乎是世界最高,如此之高的债务负担,沪深300预期的中长期盈利增长率,都赶不上中长期贷款利率,A股还凭什么上涨?

特别是,从2009年12月到现在,长达14年时间里,沪深300指数从3576点跌至现在的3336点,不涨反跌,连信用货币都不如!

信用货币本身每年都在增发,都在贬值,可居然还有这么一种资产,中长期看,连信用货币那点儿稀薄的价值都维持不住,这不是混账么?

这样的股市,也就只能在跌到跌无可跌的时候,来个死猫反弹啥的,指望在这种股市里,做什么价值投资、长期投资,简直就是故意让人笑掉大牙。